Berufsunfähigkeitsversicherung: Der Schutz für Ihr Einkommen

Die eigene Arbeitskraft ist die wirtschaftliche Grundlage unseres Lebens. Doch was, wenn Krankheit oder ein Unfall dazu führen, dass Sie Ihren Beruf über längere Zeit oder gar dauerhaft nicht mehr ausüben können? Die gesetzliche Absicherung greift oft zu kurz – mit existenzbedrohenden Folgen. Eine Berufsunfähigkeitsversicherung (BU) schützt Sie in genau solchen Situationen. Sie zahlt eine monatliche Rente, wenn Sie Ihren Beruf nicht mehr ausüben können – unabhängig von der Ursache. In diesem Artikel erfahren Sie alles, was Sie zur BU-Versicherung wissen müssen – verständlich, sachlich und auf den Punkt gebracht.

Das Wichtigste auf einen Blick

BU-Versicherung zahlt bei Krankheit oder Unfall: Sie erhalten eine monatliche Rente, wenn Sie Ihren zuletzt ausgeübten Beruf zu mindestens 50 % nicht mehr ausüben können.

Gesetzliche Erwerbsminderungsrente: Die staatliche Absicherung deckt oft nur einen Teil des letzten Bruttoeinkommens. Eine private BU ist daher für die meisten Berufstätigen unverzichtbar.

Früher Abschluss spart Beiträge: Wer früh abschließt, sichert sich günstige Beiträge – z. B. als Schüler, Azubi oder Student – und profitiert von besseren Gesundheitskonditionen.

Sinnvoll für alle Berufsgruppen: Ob Dienstunfähigkeitsversicherung, BU für Lehrer oder Absicherung bei risikoreichen Tätigkeiten

Alternativen können ergänzen: Unfall-, Grundfähigkeiten- oder Schwere-Krankheiten-Versicherungen können die BU sinnvoll ergänzen – aber nicht ersetzen.

Fragen

Was ist eine Berufsunfähigkeitsversicherung?

Eine Berufsunfähigkeitsversicherung zahlt eine monatliche Rente, wenn Sie Ihren zuletzt ausgeübten Beruf infolge von Krankheit, Unfall oder Kräfteverfall voraussichtlich dauerhaft zu mindestens 50 % nicht mehr ausüben können. Entscheidend ist, ob Sie Ihren konkreten Beruf ausüben können – nicht, ob Sie theoretisch eine andere Tätigkeit übernehmen könnten. Damit bietet die BU-Versicherung deutlich umfassenderen Schutz als die staatlichen oder alternativen Absicherungen.

Warum eine Berufsunfähigkeitsversicherung wichtig ist

Ihre Arbeitskraft sichert nicht nur Ihren Lebensunterhalt, sondern auch finanzielle Verpflichtungen wie die monatliche Leasingrate, die Hausfinanzierung oder die Versorgung Ihrer Familie. Ein dauerhafter Ausfall bedeutet oft einen kompletten Einkommensverlust – ohne ausreichende staatliche Hilfe. Die Berufsunfähigkeitsversicherung schützt Sie vor diesem Risiko und sorgt für finanzielle Stabilität – in jeder Lebensphase.

Gesetzliche Leistungen bei Berufsunfähigkeit und Krankheit

Der Staat zahlt keine Berufsunfähigkeitsrente mehr. Stattdessen gibt es die sogenannte Erwerbsminderungsrente, die je nach Leistungsfähigkeit in zwei Stufen unterteilt ist:

Volle Erwerbsminderungsrente: Nur wenn Sie weniger als 3 Stunden täglich arbeiten können – unabhängig vom Beruf. Die Leistung beträgt ca. 34 % des letzten Bruttoeinkommens.

Halbe Erwerbsminderungsrente: Wenn Sie zwischen 3 und 6 Stunden arbeitsfähig sind. Die Leistung liegt bei etwa 17 % des Bruttoeinkommens.

Diese Beträge liegen oft nur knapp über dem Existenzminimum – eine finanzielle Lücke, die eine private Berufsunfähigkeitsversicherung gezielt schließen kann.

Leistungen einer Berufsunfähigkeitsversicherung

Die BU-Versicherung bietet folgende Leistungen:

Monatliche Rente bei festgestellter Berufsunfähigkeit

Beitragsbefreiung im Leistungsfall

Rückwirkende Zahlung (z. B. bei verspäteter Diagnose)

Dynamik (automatische Erhöhung von Rente und Beitrag zur Inflationsabsicherung)

Optional: Kombination mit einer Arbeitsunfähigkeitsklausel (AU-Klausel)

Nachversicherungsoptionen zur Anpassung der vereinbarten Berufsunfähigkeitsrente

Zahlt die Berufsunfähigkeitsversicherung bei langer Krankheit?

Ja. Bereits ab einer ärztlich prognostizierten Berufsunfähigkeit von 6 Monaten können Sie BU-Leistungen erhalten. Das gilt auch für langwierige psychische Erkrankungen, Krebs oder chronische Rückenleiden. Wichtig ist eine ärztliche Dokumentation und ein nachvollziehbarer Nachweis der Einschränkung im zuletzt ausgeübten Beruf.

Wann eine Berufsunfähigkeitsversicherung abschließen?

Je früher, desto besser. Denn wer sich bereits in jungen Jahren absichert – beispielsweise als Schüler, während der Ausbildung oder als Student im Studium oder zu Beginn der Berufstätigkeit – profitiert nicht nur von besonders günstigen Beiträgen, sondern auch von besseren Annahmebedingungen aufgrund des meist noch guten Gesundheitszustands. Frühzeitige Vorsorge kann spätere Ausschlüsse oder Zuschläge vermeiden und schafft maximale Flexibilität bei der Gestaltung des Vertrags.

Richtige Höhe der Berufsunfähigkeitsrente

Als Richtwert gelten 60–80 % des Nettoeinkommens. Bei Azubis und jungen Leuten reicht zunächst eine Grundabsicherung – später kann die Rente bei höherem Einkommen angepasst werden. Eine Pauschale Antwort wie hoch die monatliche BU-Rente sein soll, gibt es nicht. Vielmehr sollte sich die BU-Rente nach Ihrem laufenden Einkommen, den Fixkosten sowie Rücklagen für den Lebensunterhalt richten.

Nachversicherungsmöglichkeiten der BU-Rente

Viele BU-Tarife bieten sogenannte Nachversicherungsgarantien. Diese erlauben es, die abgesicherte BU-Rente ohne erneute Gesundheitsprüfung zu erhöhen – entweder ereignisabhängig (z. B. bei Heirat, Geburt eines Kindes, Gehaltserhöhung, Immobilienkauf) oder ereignisunabhängig (z. B. alle 5 Jahre bis zu einem bestimmten Höchstalter). So lässt sich die Absicherung flexibel an die persönliche Lebenssituation anpassen – auch bei späteren finanziellen Verpflichtungen oder Gehaltserhöhungen.

Was kostet eine Berufsunfähigkeitsversicherung im Monat?

Die monatlichen Kosten für eine BU-Versicherung hängen von mehreren Faktoren ab. Das Eintrittsalter beeinflusst die Prämie erheblich – je jünger, desto günstiger. Der Gesundheitszustand entscheidet über mögliche Zuschläge oder Ausschlüsse. Die Rentenhöhe bestimmt maßgeblich die Beitragshöhe, ebenso wie der ausgeübte Beruf, der je nach Risikoklasse eingestuft wird. Auch die gewählte Vertragslaufzeit (z. B. bis 65 oder 67 Jahre) wirkt sich auf den monatlichen Beitrag aus.

Konkrete Preisbeispiele:

-25-jähriger Student, monatliche BU-Rente von 1.000 € bis zum 67. Lebensjahr etwa 30-54 € pro Monat.

-Ein 35-jähriger Industriekaufmann zahlt für eine monatliche BU-Rente über 1.500 € bis zum 67. Lebensjahr rund 60-92 € im Monat.

-Der 40-jähriger Schreinermeister bezahlt für seine BU-Rente von 2.500 € bis zum 65 Lebensjahr ungefähr 142-214 € monatlich.

Beiträge zur BU-Versicherung von der Steuer absetzen

Ja – die Beiträge zur Berufsunfähigkeitsversicherung sind in der Regel als Vorsorgeaufwendungen steuerlich absetzbar. Besonders wenn die BU mit einer Basisrente (Rürup-Rente) kombiniert wird, sind hohe Steuerersparnisse möglich.

Was muss für eine Berufsunfähigkeitsversicherung angegeben werden?

Die Antragstellung für eine BU-Versicherung ist mit einem Gesundheitscheck verbunden. Versicherer wollen einschätzen können, wie hoch das Risiko einer Berufsunfähigkeit bei Ihnen ist. Umso wichtiger ist eine vollständige und korrekte Angabe aller geforderten Informationen.

Typische Angaben im Antrag:

Diagnosen und Beschwerden der letzten 5 ambulant

Stationäre Behandlungen und Untersuchungen der letzten 10 Jahre

Arztbesuche, Therapien und Krankenhausaufenthalte

Beruf und genaue Tätigkeitsbeschreibung (inkl. Schreibtischtätigkeit, Außendienst etc.)

Freizeitrisiken wie Motorsport, Klettern oder Extremsportarten

Psychische Belastungen (z. B. Burnout, depressive Episoden – auch wenn ausgeheilt)

Warum vollständige Angaben entscheidend sind

Fehlerhafte oder unvollständige Angaben können zu späterer Leistungsverweigerung führen – selbst, wenn die Krankheit mit dem ursprünglichen Antrag nichts zu tun hat. Besonders häufig sind hiervon psychische Vorerkrankungen, Rückenprobleme oder Allergien betroffen. Eine professionelle Begleitung ist daher ratsam.

Berufsunfähigkeitsversicherung bei Vorerkrankungen

Viele Menschen glauben, dass eine Berufsunfähigkeitsversicherung bei bestehenden Vorerkrankungen nicht mehr möglich ist. Doch das stimmt nur zum Teil. Häufig werden Anträge aus Unwissenheit vorschnell gestellt – ohne vorherige Prüfung durch Fachleute. Die Folge: Der Versicherungsschutz wird mit Leistungsausschlüssen oder deutlichen Beitragszuschlägen versehen – im schlimmsten Fall sogar vollständig abgelehnt. Solche Ablehnungen können spätere Anträge zusätzlich erschweren.

Mit der richtigen Vorgehensweise ist jedoch oft trotzdem eine leistungsstarke Absicherung realisierbar.

Typische Vorerkrankungen sind zum Beispiel:

Rückenschmerzen, Bandscheibenvorfälle

Psychotherapien oder depressive Episoden

Asthma, Neurodermitis, Hashimoto

Bluthochdruck oder Migräne

Was droht bei Antragstellung ohne vorherige Risikovoranfrage?

Leistungsausschluss: Die betroffene Vorerkrankung wird dauerhaft vom Versicherungsschutz ausgenommen.

Risikozuschlag: Die Erkrankung bleibt zwar mitversichert, führt aber zu einem deutlich höheren Beitrag – oft 20–100 %.

Ablehnung: Der Antrag wird aufgrund der gesundheitlichen Vorgeschichte vollständig abgelehnt – mit langfristigen Folgen.

Die Lösung: Anonyme Risikovoranfrage

Statt direkt einen Antrag zu stellen, prüfen wir für Sie anonym bei verschiedenen Versicherern, ob und zu welchen Bedingungen ein Versicherungsschutz möglich ist. Dabei bleiben Ihre persönlichen Daten geschützt – es erfolgt keine Eintragung im Hinweis- und Informationssystem (HIS).

So läuft die anonyme Risikovoranfrage ab:

Sie geben uns Ihre gesundheitlichen Angaben, z. B. zu Behandlungen, Diagnosen oder Beschwerden.

Je nach Vorerkrankung ergänzen wir diese mit speziellen Fragebögen – z. B. bei Haut-, Kreislauf- oder psychischen Erkrankungen.

Zusätzlich können Eigenerklärungen sowie geschwärzte Arztberichte eingereicht werden.

Falls erforderlich, analysieren wir Ihre Patientenakte professionell und bereiten sie für die Risikoprüfung optimal auf.

Das Ergebnis: Sie erhalten ein belastbares, unverbindliches Votum verschiedener Versicherer – noch bevor ein offizieller Antrag gestellt wird. So lässt sich trotz Vorerkrankung in vielen Fällen eine solide BU-Absicherung realisieren.

Wer sollte eine Berufsunfähigkeitsversicherung abschließen?

Grundsätzlich jeder, der von seinem Einkommen lebt. Besonders wichtig ist sie für:

Angestellte, da die gesetzliche Erwerbsminderungsrente nur unter bestimmten Voraussetzungen gezahlt wird – z. B. nach der Erfüllung der Pflichtbeitragsjahre und einer medizinischen Prüfung.

Auszubildende, weil sie während der Ausbildung und in den ersten fünf Jahren danach noch keinen vollständigen Schutz über die gesetzliche Absicherung genießen.

Selbstständige und Freiberufler, da sie häufig gar keinen oder nur eingeschränkten Anspruch auf Erwerbsminderungsrente haben.

Schüler und Studenten, weil für sie über die gesetzliche Rentenversicherung gar kein Schutz besteht.

Alternativen und Ergänzungen zur Berufsunfähigkeitsversicherung

Neben der BU-Versicherung gibt es folgende ergänzende oder alternative Absicherungsformen:

Erwerbsunfähigkeitsversicherung: Eine mögliche Alternative zur staatlichen Erwerbsminderungsrente, wenn keine BU möglich ist. Vorteil hierbei ist das psychische Erkrankungen versichert sind.

Unfallversicherung: Nur sinnvoll als Ergänzung, da sie ausschließlich bei Unfällen leistet. Eine monatliche Unfallrente kann individuell vereinbart werden.

Grundfähigkeitenversicherung: Gerade bei körperlichen Berufen, die in der BU-Versicherung teuer sind oder für Personen, die aus gesundheitlichen Gründen keine Berufsunfähigkeitsversicherung erhalten.

Schwere-Krankheiten-Versicherung („Dread Disease“): Leistet eine Einmalzahlung bei bestimmten schweren Erkrankungen wie Krebs oder Herzinfarkt.

Im Beratungsgespräch lässt sich individuell prüfen, welches Produkt oder welche Kombination zu Ihrer Lebenssituation passt.

Berufsunfähigkeitsversicherung im Vergleich

Berufsunfähigkeitsversicherung vs. Dienstunfähigkeitsversicherung

Die Dienstunfähigkeitsversicherung richtet sich speziell an Beamte und Beamtenanwärter. Sie zahlt eine Rente, wenn eine offizielle Dienstunfähigkeit durch den Dienstherrn festgestellt wird. Während die Berufsunfähigkeitsversicherung auf den zuletzt ausgeübten Beruf abstellt, greift die Dienstunfähigkeitsversicherung auch bei der besonderen rechtlichen Bewertung durch den Dienstherrn. Viele Anbieter – etwa die HUK, AXA, Die Bayerische oder Nürnberger – bieten spezielle BU-Tarife für Beamte an, die eine echte Dienstunfähigkeitsklausel enthalten.

BU-Versicherung vs. Unfallversicherung

Die Unfallversicherung zahlt nur bei dauerhaften Beeinträchtigungen, die ausschließlich durch einen Unfall verursacht wurden. Sie greift also nicht bei Krankheiten wie Burnout, Krebs oder Rückenleiden – die häufigsten Ursachen für Berufsunfähigkeit. Die Berufsunfähigkeitsversicherung hingegen zahlt unabhängig von der Ursache – ob Unfall oder Krankheit. Sie bietet damit deutlich umfassenderen Schutz.

Berufsunfähigkeitsversicherung vs. Erwerbsunfähigkeitsversicherung

Die Erwerbsunfähigkeitsversicherung zahlt nur dann, wenn Sie gar keiner Tätigkeit mehr nachgehen können, unabhängig vom erlernten Beruf. Sie bietet also einen geringeren Schutzumfang als die BU, da sie strenger in der Leistungsprüfung ist. Die BU-Versicherung zahlt bereits, wenn Sie Ihren zuletzt ausgeübten Beruf nicht mehr ausüben können – ein entscheidender Vorteil, gerade für qualifizierte Fachkräfte.

BU-Versicherung vs. Grundfähigkeitenversicherung

Die Grundfähigkeitenversicherung zahlt eine Rente, wenn bestimmte definierte Grundfähigkeiten dauerhaft verloren gehen – z. B. Sehen, Hören, Sprechen oder Greifen. Sie eignet sich besonders für körperlich tätige Berufe, bei denen eine klassische BU-Versicherung oft sehr teuer ist oder bei denen aufgrund gesundheitlicher Einschränkungen keine BU-Absicherung möglich ist. Sie bietet zwar nicht den gleichen umfassenden Schutz wie die BU, kann aber in vielen Fällen eine sinnvolle Alternative darstellen.

Kombination aus Berufsunfähigkeitsrente und AU-Leistung

Mit der AU-Klausel erhalten Sie eine Leistung bereits bei sechsmonatiger ärztlicher Krankschreibung – ohne Berufsunfähigkeitsnachweis. Besonders sinnvoll bei langwierigen Erkrankungen mit unklarem Verlauf. Viele moderne Tarife beinhalten diese Option.

Bei welchen Krankheiten greift die BU?

Die Berufsunfähigkeitsversicherung zahlt bei nahezu allen gesundheitlichen Einschränkungen – z. B.:

Depressionen, Burnout

Rückenleiden, Bandscheibenvorfälle

Multiple Sklerose, Parkinson

Krebs, Herz-Kreislauf-Erkrankungen

Chronische Schmerzen, Autoimmunerkrankungen

Unfälle mit bleibender Beeinträchtigung

Entscheidend ist nicht die Diagnose allein, sondern die Auswirkung auf die konkrete berufliche Tätigkeit.

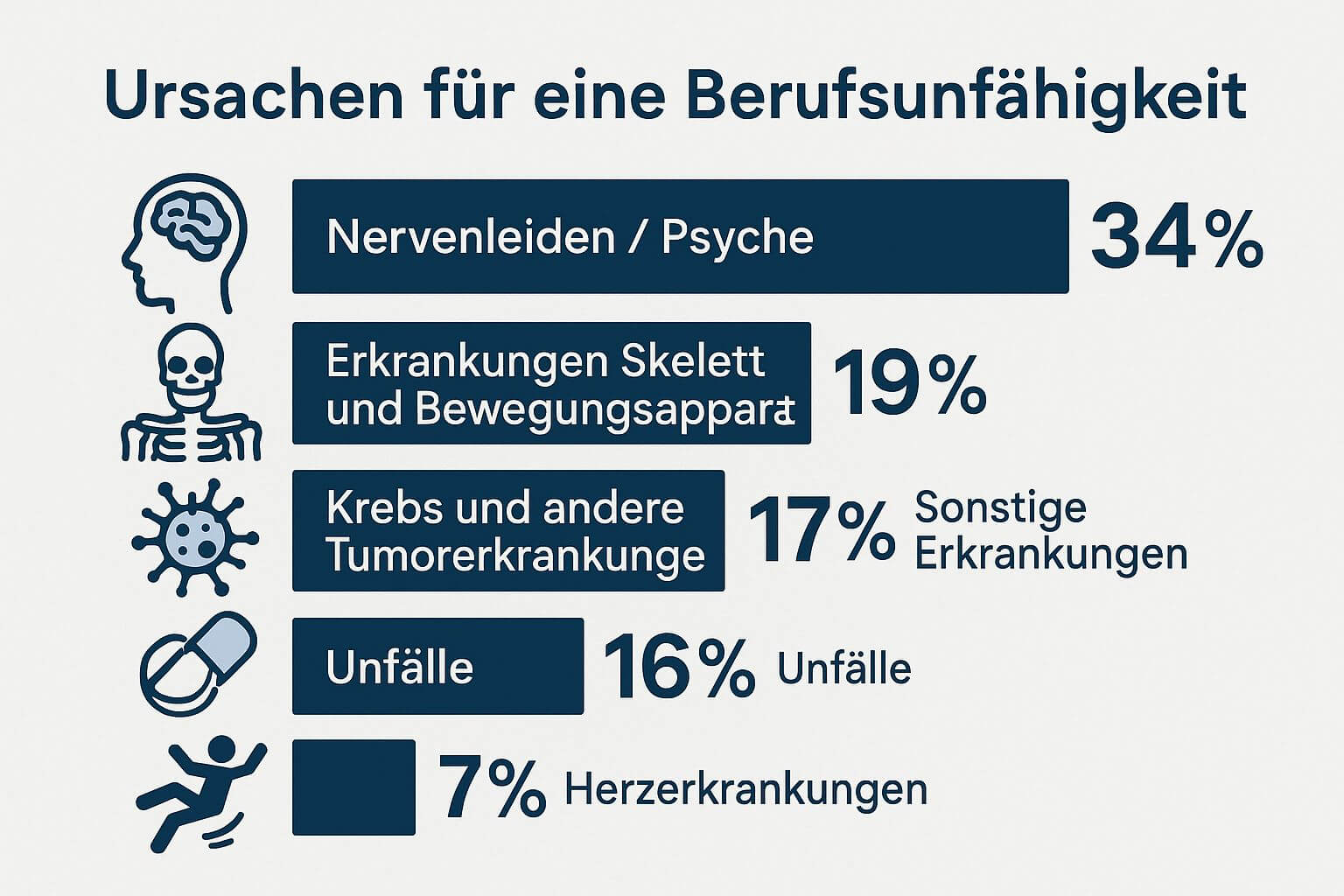

Häufigste Ursachen für eine Berufsunfähigkeitsrente

In folgender Statistik sehen Sie die häufigsten Ursachen, die zu einer Berufsunfähigkeitsrente führen.

Leistungsbeispiele zu einer Berufsunfähigkeitsversicherung

Praxisbeispiel 1: Industriekaufmann mit Burnout

Herr M. 42 Jahre alt, ist Industriekaufmann in einem mittelständischen Unternehmen. Seit mehreren Jahren trägt er hohe Verantwortung in der Projektsteuerung. Überstunden, Termindruck und ständige Erreichbarkeit führten bei ihm zu einem psychischen Erschöpfungssyndrom.

Diagnose: Burnout mit depressiver Episode, Arbeitsunfähigkeit seit über 6 Monaten.

Anerkennung durch die BU-Versicherung:

Nach Vorlage ärztlicher Gutachten wurde die Berufsunfähigkeit im erlernten Beruf mit über 50% festgestellt. Die Versicherung bezahlt die monatliche BU-Rente in Höhe von 1.800 €, zusätzlich entfällt der monatliche Beitrag.

Praxisbeispiel 2: Schreinermeister mit Rückenleiden

Herr G., 38 Jahre, ist selbstständiger Schreinermeister mit eigener Werkstatt. Die körperlich belastende Arbeit führte zu chronischen Rückenproblemen. Nach einem Bandscheibenvorfall mit Operation und anschließender Reha kann er keine schweren Hebetätigkeiten mehr übernehmen.

Diagnose: Chronisches LWS-Syndrom mit Einschränkung der Hebe- und Tragfähigkeit.

Anerkennung durch die BU-Versicherung:

Ein orthopädisches Gutachten bestätigte eine Berufsunfähigkeit von über 70 %. Die BU-Versicherung zahlt seither eine monatliche Rente von 2.300 €. Eine AU-Klausel ermöglichte sogar eine vorgezogene Leistung nach 6 Monaten Arbeitsunfähigkeit

Wann greift die Berufsunfähigkeitsversicherung nicht?

Leistungsausschlüsse können bestehen bei:

Vorsätzlichem und bewusstem Verschweigen von Vorerkrankungen

Selbstverletzung, Suizidversuch (je nach Tarif)

Drogenmissbrauch, Alkoholabhängigkeit

Beitragsrückstand oder Vertragsverstoß

Daher sind eine umfassende Beratung und die korrekte Antragstellung entscheidend.

Ihr Ansprechpartner rund um das Thema Berufsunfähigkeitsversicherung

Als freier Versicherungsmakler im Allgäu – mit Standorten in Kempten und Sonthofen – beraten wir Sie persönlich oder digital rund um die Berufsunfähigkeitsversicherung. Gemeinsam analysieren wir Ihre individuelle Situation, vergleichen über 50 Versicherer (u. a. Allianz, AXA, Hannoversche, Alte Leipziger, Die Bayerische, uvm.) und finden die optimale Absicherung – ob für Schüler, Beamte, Selbstständige oder Angestellte.

Ob online oder persönlich vor Ort – wir begleiten Sie von der ersten Analyse bis zur Unterstützung im Leistungsfall. Profitieren Sie von objektiver Beratung, langjähriger Erfahrung und maßgeschneiderten Lösungen.

Zusammenfassung

Die Berufsunfähigkeitsversicherung gehört zu den wichtigsten privaten Versicherungen. Sie schützt Ihre Existenz, wenn Sie aus gesundheitlichen Gründen nicht mehr arbeiten können. Dabei kommt es auf die richtige Absicherungshöhe, passende Tarifbausteine und vor allem eine kompetente Beratung an – insbesondere bei Vorerkrankungen oder speziellen Berufsgruppen. Lassen Sie sich nicht vom Tarifdschungel verunsichern – wir von den Finanzprofis Allgäu helfen Ihnen gerne, die beste Berufsunfähigkeitsversicherung für Ihre Bedürfnisse zu finden.

Häufig gestellte Fragen

Zahlt die BU auch bei psychischen Erkrankungen?

Ja. Psychische Erkrankungen zählen mittlerweile zu den häufigsten BU-Ursachen – und sind meist mitversichert.

Ist eine BU trotz Vorerkrankungen möglich?

Ja, oft mit Einschränkungen. Eine anonyme Voranfrage hilft, passende Angebote trotz gesundheitlicher Vorgeschichte zu finden.

Kann ich die BU auch bei Berufswandel behalten?

Ja. Die Berufsunfähigkeitsversicherung gilt für den bei Vertragsabschluss ausgeübten Beruf – ein Wechsel hat keinen Einfluss auf den bestehenden Schutz.

Lässt sich die BU später erhöhen?

Ja – über die Beitragsdynamik oder Nachversicherungsgarantien auch ohne Gesundheitsprüfung, z. B. bei Gehaltserhöhung oder Hauskauf.

Wie lange sollte die Laufzeit der BU sein?

Idealerweise bis zum Rentenbeginn – also bis zum 67. Oder 65. Lebensjahr.