Vorvertragliche Anzeigepflichtverletzung bei der Berufsunfähigkeitsversicherung – warum ehrliche Angaben so entscheidend sind

Wer eine Berufsunfähigkeitsversicherung (BU) oder Dienstunfähigkeitsversicherung (DU) abschließen möchte, muss im Antrag umfangreiche Gesundheitsfragen beantworten. Diese Angaben sind nicht nur eine Formalität, sondern spielen eine zentrale Rolle für den späteren Versicherungsschutz. Wer hier versehentlich oder absichtlich falsche oder unvollständige Informationen macht, riskiert den Verlust des Versicherungsschutzes – selbst dann, wenn die Berufsunfähigkeit bereits eingetreten ist. Das Stichwort lautet: vorvertragliche Anzeigepflichtverletzung.

In diesem Ratgeber erklären wir Ihnen, was das konkret bedeutet, worauf Sie beim Antrag achten müssen und wie Sie sich vor folgenschweren Fehlern schützen können. Außerdem zeigen wir typische Praxisfälle und erläutern, wie Versicherer im Leistungsfall reagieren.

Das Wichtigste auf einen Blick

Die vorvertragliche Anzeigepflicht ist gesetzlich geregelt (§ 19 VVG)

Sie verpflichtet Antragsteller dazu, alle bekannten gefahrerheblichen Umstände – insbesondere Gesundheitsangaben – vollständig und wahrheitsgemäß zu machen.

Falschangaben können zur Leistungsfreiheit führen

Je nach Verschulden darf die Versicherung vom Vertrag zurücktreten, ihn kündigen, anfechten oder anpassen – auch rückwirkend.

Die Anzeigepflichtverletzung wird im Leistungsfall geprüft

Kommt es zu einem BU-Leistungsantrag, prüft der Versicherer, ob damals alle Fragen korrekt beantwortet wurden.

Eine anonyme Risikovoranfrage schützt vor bösen Überraschungen

Bevor ein Antrag gestellt wird, empfehlen wir als Versicherungsmakler aus dem Allgäu eine anonyme Vorabprüfung – insbesondere bei Vorerkrankungen.

Fragen

Was ist die vorvertragliche Anzeigepflichtverletzung?

Die vorvertragliche Anzeigepflichtverletzung liegt vor, wenn Sie beim Antrag auf eine Berufsunfähigkeitsversicherung oder Dienstunfähigkeitsversicherung wichtige Informationen verschweigen oder falsch angeben – insbesondere zu Ihrem Gesundheitszustand. Diese Pflicht ergibt sich aus § 19 Versicherungsvertragsgesetz (VVG). Die Pflicht gilt bis zur Abgabe Ihrer Vertragserklärung – also bis zum endgültigen Antrag. Sie betrifft alle gefahrerheblichen Umstände, nach denen die Versicherung ausdrücklich fragt. Typisch sind Gesundheitsfragen zu Behandlungen, Beschwerden, Medikamenteneinnahmen und stationären Aufenthalten.

Was ist der Zweck einer Anzeigepflicht?

Die Anzeigepflicht dient der Risikoeinschätzung des Versicherers. Nur wenn die Versicherung weiß, welche gesundheitlichen Risiken sie absichert, kann sie entscheiden, ob und zu welchen Bedingungen sie den Antrag annimmt. Ohne korrekte Angaben ist keine faire Risikobewertung möglich.

Im Umkehrschluss heißt das: Falschangaben verändern das Risiko – und gefährden den gesamten Versicherungsschutz.

Was sind gefahrerhöhende Angaben?

Gefahrerhöhende Angaben sind solche Informationen, die die Wahrscheinlichkeit erhöhen, dass ein Leistungsfall eintritt. Dazu zählen beispielsweise:

Chronische Erkrankungen (z. Asthma, Diabetes, Rückenprobleme)

Psychische Beschwerden (z. Depressionen, Angststörungen)

Regelmäßige Einnahme von Medikamenten

Reha- oder Kurmaßnahmen

Häufige Arztbesuche oder Therapien

Auch wenn Sie glauben, dass eine Behandlung unwichtig war oder abgeschlossen ist: Sobald sie abgefragt wird, muss sie angegeben werden.

Was passiert bei Verletzung der Anzeigepflicht?

Die Konsequenzen hängen vom Grad des Verschuldens ab:

Leichte Fahrlässigkeit: Der Versicherer kann den Vertrag anpassen (z. Ausschlüsse, Risikozuschläge).

Grobe Fahrlässigkeit: Der Versicherer kann kündigen oder vom Vertrag zurücktreten.

Vorsatz oder Arglist: Der Versicherer kann anfechten – mit rückwirkender Wirkung. Das bedeutet: Keine Leistung, auch wenn Sie schon berufsunfähig sind.

Zudem kann die Versicherung bereits ausgezahlte Leistungen zurückfordern.

Was ist der Unterschied zwischen Rücktritt, Kündigung und Anfechtung?

Kommt es im Leistungsfall zu Unstimmigkeiten über die im Antrag gemachten Gesundheitsangaben, kann der Versicherer – je nach Schwere und Verschulden – mit unterschiedlichen rechtlichen Mitteln reagieren:

Rücktritt (§ 19 Abs. 2 VVG):

Der Versicherer kann vom Vertrag zurücktreten, wenn der Versicherungsnehmer seine Anzeigepflicht fahrlässig oder grob fahrlässig verletzt hat. Der Rücktritt wirkt rückwirkend, sodass der Vertrag als von Anfang an nichtig gilt. Bereits gezahlte Leistungen können zurückgefordert werden.

Kündigung (§ 19 Abs. 3 VVG):

Bei einfacher Fahrlässigkeit darf der Versicherer den Vertrag für die Zukunft kündigen, ohne rückwirkende Wirkung. Die Kündigung erfolgt ab dem Zugang der Erklärung – bereits entstandene Ansprüche bleiben bestehen.

Anfechtung (§ 22 VVG i. V. m. § 123 BGB):

Hat der Versicherungsnehmer arglistig getäuscht, also bewusst falsche oder unvollständige Angaben gemacht, kann die Versicherung den Vertrag anfechten. Auch die Anfechtung wirkt rückwirkend – der Vertrag gilt als nie geschlossen, Leistungen entfallen vollständig.

Für die Versicherten bedeutet das: Je nach rechtlicher Reaktion des Versicherers stehen Sie im Leistungsfall plötzlich ohne Schutz da – selbst bei berechtigtem Anspruch.

Unterschied zwischen Anzeigepflichtverletzung und Obliegenheitsverletzung

Diese beiden Begriffe werden häufig verwechselt, meinen aber zwei völlig unterschiedliche Sachverhalte im Versicherungsrecht:

Vorvertragliche Anzeigepflichtverletzung:

Betrifft falsche oder unvollständige Angaben vor Vertragsabschluss, insbesondere bei der Beantwortung der Gesundheitsfragen im Antrag.

Obliegenheitsverletzung im Leistungsfall:

Betrifft das Verhalten nach Vertragsbeginn, insbesondere bei der Geltendmachung von Leistungen. Wer z. B. erforderliche Unterlagen nicht einreicht oder einer Schweigepflichtentbindung nicht zustimmt, verletzt seine vertraglichen Mitwirkungspflichten.

Beide Formen können gravierende Folgen haben – im schlimmsten Fall die vollständige Leistungsfreiheit des Versicherers. Der Unterschied liegt im Zeitpunkt: vor Vertragsabschluss = Anzeigepflichtverletzung und nach Vertragsbeginn = Obliegenheitsverletzung.

Was passiert, wenn Gesundheitsfragen ohne Absicht falsch beantwortet wurden?

Selbst wenn Sie ohne Absicht etwas vergessen oder missverstehen, kann das als fahrlässig gewertet werden. In der Praxis wird unterschieden:

Einfach fahrlässig: Vertrag kann angepasst werden.

Grobe Fahrlässigkeit: Versicherer kann kündigen oder zurücktreten.

Vorsatz: Vertrag wird angefochten.

Im Zweifel liegt die Beweislast bei Ihnen. Deshalb ist es bei Unsicherheit ratsam zur Beantwortung der Gesundheitsfragen Ihre Patientenakte beim Hausarzt, Arztberichte von Behandlern oder Ihre Krankenakte der Krankenkasse einzuholen.

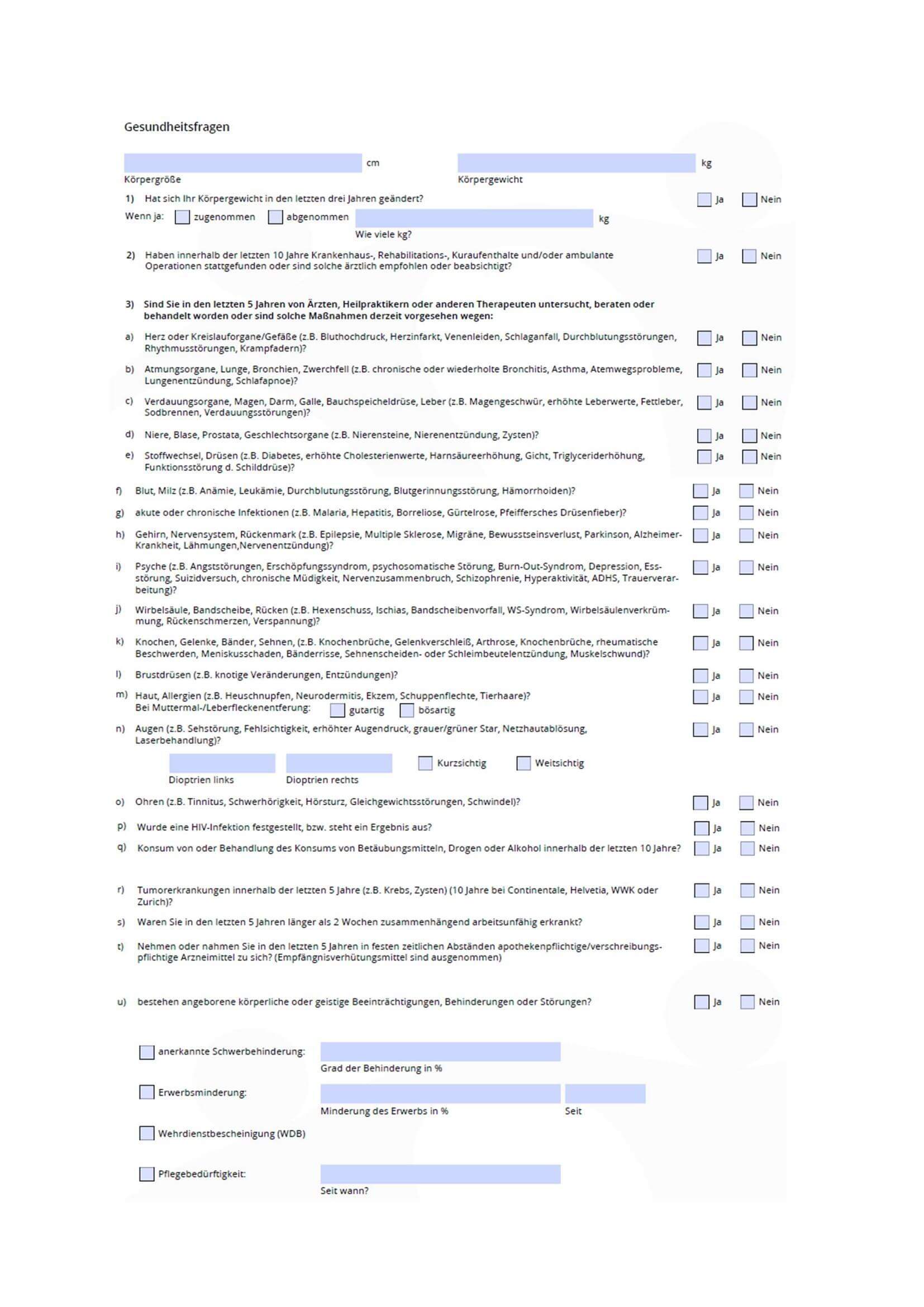

Welche Gesundheitsfragen für eine BU-Versicherung beantwortet werden müssen

Typische Fragen im Antrag betreffen:

Ambulante Behandlungen der letzten 5 Jahre

Stationäre Aufenthalte der letzten 10 Jahre

Psychotherapie, Reha, Kuren

Medikamenteneinnahme

Beschwerden, auch ohne Arztbesuch

Untersuchungen, Vorsorge, Nachsorge

Aktuelles Körpergewicht, BMI

Berufsrisiken, Hobbys, Raucherstatus

Finanzielle Angemessenheit des BU-Schutzes zum Einkommen

Auch Behandlungen bei Heilpraktikern, Osteopathen, Physiotherapeuten etc. müssen angegeben werden – sofern sie abgefragt werden. Um falschen Angaben vorzubeugen, empfiehlt sich eine anonyme Risikovoranfrage. Mehr dazu Erfahren Sie in unserem Ratgeber: Risikovoranfrage BU-Versicherung.

Wie lange gilt die vorvertragliche Anzeigepflicht – und ist sie auch nach 10 Jahren noch relevant?

Die vorvertragliche Anzeigepflicht gilt nur bis zur Antragstellung – also in der Phase vor dem Vertragsabschluss. Dennoch entfaltet sie ihre Wirkung oft erst viele Jahre später, nämlich dann, wenn es zum Leistungsfall kommt. Der Versicherer prüft dann, ob die damals gemachten Angaben vollständig und korrekt waren. Selbst wenn der Antrag vor mehr als 10 Jahren gestellt wurde, können falsche oder unvollständige Antworten noch immer Konsequenzen haben – insbesondere bei schwerwiegenden Verstößen. Bei arglistiger Täuschung darf die Versicherung den Vertrag auch nach Jahrzehnten noch anfechten und Leistungen verweigern. Eine vorvertragliche Anzeigepflichtverletzung kann also zeitlich unbegrenzt nachwirken.

Wann prüft die Versicherung eine vorvertragliche Anzeigepflichtverletzung?

Die Prüfung erfolgt in der Regel erst im Leistungsfall – also dann, wenn Sie Berufsunfähigkeitsleistungen beantragen. Der Versicherer verlangt dann:

Ihre ärztlichen Unterlagen

Behandlungsverläufe

Informationen von Krankenkassen

Patientenakten

Diese Unterlagen werden mit Ihren damaligen Angaben im Antrag abgeglichen. Stimmen sie nicht überein, wird eine Prüfung eingeleitet.

Wie wird geprüft, ob eine Anzeigepflichtverletzung vorliegt?

Die Versicherung prüft:

- Welche Gesundheitsfragen im Antrag gestellt wurden

- Was Sie darauf geantwortet haben

- Welche Informationen in Ihren ärztlichen Unterlagen stehen

- Ob diese Abweichungen relevant und schuldhaft waren

Anhand dessen bewertet der Versicherer, ob eine einfache oder grobe Fahrlässigkeit oder gar Vorsatz vorliegt. Je nach Ergebnis folgt dann Rücktritt, Kündigung, Anpassung oder Anfechtung.

Die Schweigepflichtentbindung im Leistungsfall

Wenn Sie eine BU-Leistung beantragen, benötigt der Versicherer Einsicht in Ihre medizinischen Unterlagen, um den Anspruch zu prüfen. Dazu ist eine Schweigepflichtentbindungserklärung notwendig, die es Ärzten, Krankenkassen oder Behandlern erlaubt, Auskünfte an die Versicherung zu erteilen. Ohne diese Zustimmung kann der Versicherer den Sachverhalt nicht vollständig prüfen – und im Zweifel die Leistung ablehnen oder die Prüfung ganz abbrechen.

Wichtig zu wissen: Die Schweigepflichtentbindung betrifft nicht die Phase vor Vertragsabschluss, sondern nur den Leistungsfall. Die Daten werden ausschließlich zur Prüfung des Versicherungsanspruchs verwendet.

Beispiele einer Anzeigepflichtverletzung

Beispiel 1: Verschwiegenes Bandscheibenleiden

Ein Handwerker verschweigt eine mehrjährige Behandlung wegen Rückenschmerzen. Diese wurden physiotherapeutisch behandelt, aber nicht im Antrag angegeben. Später wird er wegen Bandscheibenvorfalls berufsunfähig. Die Versicherung verweigert die Leistung wegen Rücktritt vom Vertrag.

Beispiel 2: Nicht angegebene Psychotherapie

Eine Lehrerin gibt an, in den letzten Jahren keine psychische Behandlung erhalten zu haben. In der Patientenakte findet sich jedoch eine Diagnose „Erschöpfungsdepression“ mit Behandlung durch einen Psychologen. Es erfolgt eine Anfechtung des Vertrages durch die Versicherung wegen arglistiger Täuschung.

Beispiel 3: Medikamente verschwiegen

Ein Büroangestellter verschweigt die regelmäßige Einnahme von Betablockern wegen Bluthochdrucks. Diese tauchen jedoch in den Abrechnungen der Krankenkasse auf. Der Versicherer kündigt den Vertrag wegen grober Fahrlässigkeit.

Drei reale Fälle mit Reaktion der Versicherung

Fall 1: Rücktritt wegen nicht genannter Reha

Ein Versicherter gab keine Rehamaßnahme an, die 4 Jahre vor Antragstellung stattfand. Die Reha wurde wegen psychischer Belastung durchgeführt. Als er später wegen Burnout berufsunfähig wurde, prüfte die Versicherung die Unterlagen – und trat vom Vertrag zurück. Der Anspruch auf BU-Rente entfiel vollständig.

Fall 2: Arglistige Täuschung durch bewusstes Verschweigen

Ein Beamter verschwieg stationäre Aufenthalte wegen Panikattacken und Depression. Als es zur Dienstunfähigkeit kam, holte der Versicherer die Krankenakte ein – und entdeckte die Einträge. Aufgrund arglistiger Täuschung erklärte die Versicherung die Anfechtung. Der Vertrag wurde rückwirkend aufgehoben – keine Leistungen.

Fall 3: Nachmeldung rettet den Versicherungsschutz

Ein Antragsteller erinnerte sich nach Antragstellung an eine Psychotherapie und meldete diese rechtzeitig vor Policierung nach. Die Versicherung stellte Risikozuschläge in Rechnung, der Vertrag blieb jedoch bestehen. Jahre später trat der BU-Fall ein – und die Versicherung zahlte.

Abschluss der BU-Versicherung über ein Vergleichsportal

Vergleichsportale wie Check24 oder Verivox bieten oft den schnellen Abschluss einer BU-Versicherung per Online-Antrag. Was viele nicht wissen: Die Verantwortung für die Richtigkeit der Angaben liegt allein beim Kunden. Es erfolgt keine persönliche Beratung und keine anonyme Vorprüfung. Hierzu erfahren Sie mehr in unserem Ratgeber: Risikovoranfrage BU-Versicherung.

Das birgt Risiken:

Fehlende Aufklärung über die Bedeutung der Gesundheitsfragen

Kein Hinweis auf relevante Unterlagen wie Patientenakte oder Krankenkassenauskunft

Keine Möglichkeit zur anonymen Risikovoranfrage

Im Leistungsfall kann das dazu führen, dass der Versicherer aufgrund fehlerhafter Angaben nicht leistet. Als freier Versicherungsmakler aus dem Allgäu begleiten wir Sie persönlich oder digital durch den gesamten Prozess – mit individueller Risikoanalyse, transparenter Beratung und rechtssicherer Antragsvorbereitung. So schützen Sie sich langfristig vor Problemen.

Ihr Ansprechpartner rund um das Thema Berufsunfähigkeitsversicherung und Dienstunfähigkeitsversicherung

Als unabhängiger Versicherungsmakler aus dem Allgäu – mit Standorten in Kempten und Sonthofen – unterstützen wir Sie dabei, Ihre Berufsunfähigkeitsversicherung oder Dienstunfähigkeitsversicherung für Beamte rechtssicher und individuell abzusichern. Gerade beim sensiblen Thema Gesundheitsfragen und vorvertragliche Anzeigepflichtverletzung kommt es auf Sorgfalt und Erfahrung an. Wir helfen Ihnen dabei, alle relevanten Angaben korrekt zusammenzustellen, die Patientenakte richtig zu interpretieren und bei Bedarf eine anonyme Risikovoranfrage durchzuführen. Mehr zur Risikovoranfrage erfahren Sie unserem Ratgeber: Risikovoranfrage BU-Versicherung.

So vermeiden Sie Fehler und sichern sich langfristig einen zuverlässigen Schutz. Die Beratung erfolgt persönlich bei uns vor Ort im Allgäu oder bundesweit digital.

Zusammenfassung

Die vorvertragliche Anzeigepflicht ist kein bürokratischer Nebenaspekt, sondern eine zentrale Voraussetzung für einen funktionierenden Versicherungsschutz. Fehler bei der Beantwortung der Gesundheitsfragen können gravierende Folgen haben – bis hin zum Verlust aller Ansprüche. Um das zu vermeiden, sollten Antragsteller sorgfältig prüfen, welche Angaben gemacht werden müssen, und sich im Zweifel fachkundig beraten lassen. Mit einer anonymen Risikovoranfrage und transparenter Kommunikation lassen sich spätere Streitigkeiten im Leistungsfall vermeiden.

Häufig gestellte Fragen

Wie lange kann eine vorvertragliche Anzeigepflichtverletzung rückwirkend geprüft werden?

Bei Arglist unbegrenzt. Ansonsten in der Regel innerhalb der ersten 10 Jahre nach Vertragsschluss – abhängig vom Verschuldensgrad.

Was passiert, wenn ich etwas vergesse anzugeben, das aber nicht relevant war?

Ist die Information objektiv nicht gefahrerheblich, darf die Versicherung daraus keine Nachteile ableiten. Dennoch sollte im Zweifel eine Angabe abgeklärt werden.

Wie kann ich meine Patientenakte einsehen?

Sie können Ihre Krankenakte direkt bei Ihrer gesetzlichen oder privaten Krankenkasse, bei Hausärzten oder behandelnden Fachärzten anfordern.

Was ist eine anonyme Risikovoranfrage?

Dabei wird Ihre Gesundheitshistorie ohne Namensnennung bei mehreren Versicherern vorab geprüft. Wir übernehmen das für Sie als Versicherungsmakler.

Kann eine bereits gezahlte BU-Rente zurückgefordert werden?

Ja – wenn sich später herausstellt, dass relevante Angaben im Antrag gefehlt haben, kann der Versicherer bereits gezahlte Leistungen zurückverlangen.